Sijoittaja tykkää tylsästä: tuotto-oletukset pysyneet houkuttelevilla tasoilla

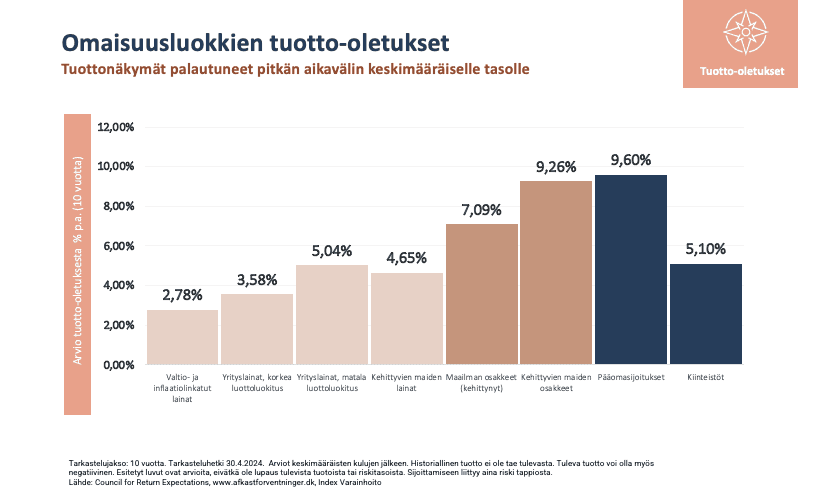

Viimeisen puolen vuoden aikana sekä osakkeiden että korkosijoitusten tuotto-oletukset ovat muuttuneet vain vähän, mutta erityisesti korkosijoitusten tuotto-oletukset ovat nyt massiivisesti korkeammat kuin 2–3 vuotta sitten. Olemme arvioineet tuotto- ja riskinäkymiä hyödyntäen riippumattoman Return Expectation Council -tutkimuslaitoksen laatimia oletuksia eri omaisuusluokille. Return Expectation Council on laatinut oletukset maailman suurimpien varainhoitoyhtiöiden antamien arvioiden pohjalta (BlackRock, UBS, JPMorgan, Mercer, Danske Bank). Tuotto- ja riskinäkymien tarkoituksena on tuoda sijoituspäätösten tueksi arvio siitä, minkälaisia tuottomahdollisuuksia ja riskitasoja eri omaisuusluokkiin ja allokaatioihin liittyy yli suhdannesyklien. Luvut päivitetään pari kertaa vuosittain.

Korkosijoitusten tuotto-oletukset

Lokakuun 2023 jälkeen korkosijoitusten pitkän aikavälin tuotto-oletukset ovat hieman laskeneet, koska korkotaso on laskenut ja yrityslainojen luottoriskipreemiot ovat kaventuneet riskinottohalukkuuden parannettua. Hieman pidemmällä aikavälillä eli viimeisen 24–36 kuukauden aikana tuotto-oletukset ovat kuitenkin nousseet voimakkaasti.

Globaalien valtionlainojen tuotto-oletus oli lähellä nollaa tammikuun alussa 2022, kun nyt ollaan tasolla 2,8 %. Yrityslainoissa muutokset ovat olleet myös rajuja. Investment Grade -lainojen eli pieniriskisten yrityslainojen tuotto-oletus on noussut vuoden 2022 alun 0,8 %:sta 3,6 %:iin! Riskisempien High Yield -yrityslainojen tuotto-oletus on nyt 5,0 %, kun vuoden 2022 alussa oltiin tasolla 2,8 %.

Korkosijoitusten osalta vuodet 2021–2023 jäävät historiaan ainutlaatuisena, yhtenä modernin tuottohistorian heikoimmista jaksoista. Nousevan inflaation ajateltiin pitkään olevan väliaikainen tai ohimenevä ilmiö, mikä johtuisi korona-ajan voimakkaasta elvytyksestä, tuotannon pullonkauloista ja voimakkaasta kysynnästä, joka karanteeniaikoina kohdistui ennen kaikkea tavaroihin ja hyödykkeisiin. Vuoden 2021 loppupuolella keskuspankkiireille kuitenkin selvisi, että inflaatio on tullut jäädäkseen, ja sen lannistaminen vaatisi rahapolitiikan kiristämistä. Vuosien 2022 ja 2023 aikana keskuspankit Fedin johdolla nostivat ohjauskorkojaan historiallisen nopeasti. Korkotason nopea nousu tuhosi korkosijoitusten tuotot erityisesti vuonna 2022.

Toukokuussa 2024 olemme kuitenkin tilanteessa, jossa korkotason yleinen nousu on palauttanut korkosijoitusten eteenpäin katsovat tuotto-oletukset takaisin ”normaaleille” houkutteleville tasoille läpi eri korkoluokkien.

Osakesijoitusten tuotto-oletukset

Osakesijoitusten tuotto-oletukset ovat laskeneet hieman viimeisen puolen vuoden aikana. Esimerkiksi Yhdysvalloissa yritystulosten odotetaan kasvavan tänä vuonna noin 10 % vuodesta 2023, jolloin tehtiin edellinen kaikkien aikojen tulosennätys. Globaalit osakeindeksit ovat nousseet kuitenkin yli 20 % toukokuusta 2023 huhtikuuhun 2024. Osakkeet ovat siis viime kuukausina nousseet enemmän kuin tuloskasvuodotukset eli osakkeiden tulosperusteinen (p/e) hinnoittelu on kasvanut. Osakkeiden tuotto-oletukset ovat tästä huolimatta korkeammat kuin 24–36 kuukautta sitten. Kehittyneiden maiden pitkän aikavälin tuotto-oletus on nyt 7,1 % vuodessa, kun taas kehittyvien maiden tuotto-oletus on 9,3 %.

Tuotto-oletusten merkitys indeksisijoittajille

Sijoittajien yksi isoimmista murheista syksyllä 2021 oli TINA (”There is no alternative”). Osakkeet olivat kalliita, mutta niitä oli pakko ostaa, koska korkosijoitusten tuottonäkymät olivat olemattomat. Toukokuussa 2024 osakkeet eivät ole erityisen edullisia varsinkaan Yhdysvalloissa, mutta korkosijoitusten tuotto-oletukset ovat merkittävästi korkeammat kuin vuonna 2021. Korkosijoitukset tarjoavat nyt houkuttelevan tuottonäkymän ja vaihtoehdon hajautetun salkun osaksi.

Korkosijoituksien kurssikehitystä voi tukea myös keskuspankkien koronlaskusyklit. Ruotsin ja Sveitsin keskuspankit laskivat jo ohjauskorkojaan, ja näillä näkymin EKP tekee ensimmäisen koronleikkauksensa kesäkuussa. Toisaalta rahapolitiikan keveneminen voi tukea myös osakekursseja niiden viimeaikaisista nousuista huolimatta. Sijoittajan kannalta pitkän aikavälin tuotto-oletukset ovatkin yhä varsin houkuttelevilla tasoilla.

Lähteet: Council for Return Expectations, https://www.afkastforventninger.dk, Index Varainhoito