#Index näkökulma

.

Sijoitusmarkkinoiden pitkän aikavälin näkymät.

Korkosijoitusten osalta vuosi 2022 jää historiaan ainutlaatuisena, yhtenä modernin tuottohistorian heikoimmista vuosista. Inflaation ajateltiin pitkään olevan väliaikainen tai ohimenevä ilmiö, mikä johtuisi korona-ajan voimakkaasta elvytyksestä, tuotannon pullonkauloista ja voimakkaasta kysynnästä, joka karanteeniaikoina kohdistui ennen kaikkea tavaroihin ja hyödykkeisiin. Vuoden 2021 loppupuolella keskuspankkiireille kuitenkin selvisi, että inflaatio on tullut jäädäkseen, ja sen lannistaminen vaatisi rahapolitiikan kiristämistä. Vuoden 2022 aikana keskuspankit Fedin johdolla ovatkin nostaneet korkoja historiallisen nopeasti. Liian korkeana pysyttelevä inflaatio ja Yhdysvaltojen vahvat työmarkkinat pakottanevat keskuspankit pysymään kiristämisen tiellä vielä ensi vuoden alkuun. Korkotason nopea nousu on tuhonnut korkosijoitusten tuotot 2022.

Sijoittajan kannattaa kuitenkin suunnata katse eteenpäin.

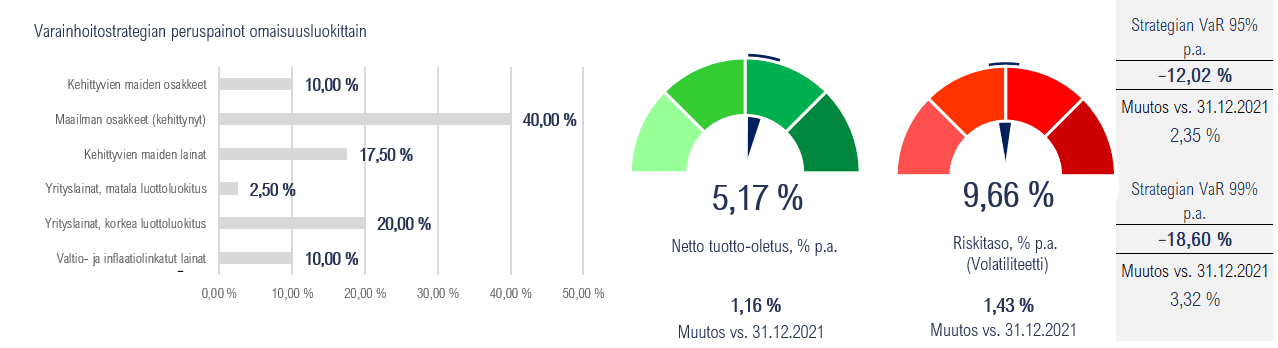

Korkosijoitukset, TINA poistui ja TARA tuli tilalle

Mitä on käynyt korkosijoitusten tuotto-oletuksille 2022? Ne ovat nousseet valtavasti. Index Varainhoidon analyysin mukaan globaalien valtionlainojen tuotto-oletus oli lähellä nollaa tammikuun alussa 2022, kun nyt ollaan tasolla 2,10 %. Yrityslainoissa muutokset ovat olleet myös rajuja. Investment Grade -lainojen eli pieniriskisten yrityslainojen tuotto-oletus on noussut vuoden alun 0,93 %:sta 2,73 %:iin! Riskisempien High Yield -yrityslainojen tuotto-oletus puolestaan on nyt 5,18%, kun vuoden alussa oltiin tasolla 2,98 %. Osakkeille on todellakin vaihtoehto. TINA (”There Is No Alternative”) voidaan unohtaa, TARA (”There Are Reasonable Alternatives”) vei Tinan paikan. Perinteisen hajautetun 50/50 -salkun osalta tuotto-oletus on noussut 5,17 %:iin. Hyvä myös huomata, että vuosina 2019-2021 negatiivisen koron lainojen osuus maailman joukkolainamarkkinoista oli merkittävä, korkeimmillaan noin 16 000 miljardia dollaria. Nyt se on romahtanut noin 2000 miljardiin. Negatiivisen koron puolella on enää karkeasti Japanin lyhyiden valtionlainojen korkotasot.

Osakesijoitukset, Tuotto-oletukset nousseet maltillisesti

Osakkeiden kurssit ovat laskeneet viimeisen vuoden aikana euroissa mitattuna globaalisti noin 7 %, Euroopassa 10 % ja Yhdysvalloissa dollareissa 15 %. Samaan aikaan yritysten tuloskasvu on kuitenkin jatkunut. Euroopassa Q3-tuloskasvuksi näyttää energiasektorin johdolla realisoituvan huikeasti yli 30 %:a. Ilman energiaakin tuloskasvu olisi reilusti yli 10 %:a. Yhdysvalloissa Q3-tuloskasvuksi jää noin 2 %:a. Tuloskasvun odotetaan ensi vuonna jatkuvan molemmilla alueilla noin 5 % tahtia.

Osakkeiden arvostus on laskenut, ja tuotto-oletuksetkin ovat siis nousseet. Index Varainhoidon analyysin mukaan pitkän aikavälin nettotuotto-oletus maailman kehittyneiden markkinoiden osalta olisi noussut alkuvuoden aikana 0,50 % -yksikköä 6,50 %:iin. Nousua voi pitää varsin maltillisena, mutta korkotason nousu rasittaa yrityksiä.

Inflaatio ja sijoitusmarkkinoiden riskitasot

Tuotto-oletukset pohjautuvat ns. ”markkinakonsensukseen” ja edustavat siten markkinoiden keskimääräisiä oletuksia. Luvut eivät muutu päivittäin vaan ovat luonteeltaan kohtalaisen vakaat, joita päivitetään pari kertaa vuodessa. Hyvä myös huomata, että riskioletukset ovat nousseet lähestulkoon kautta linjan omaisuusluokissa, jossa on yritysriskiä. Nousun taustalla vuoden vaihteen ja 31.5.2022 väliselle ajanjaksolle ajoittunut markkinakäänne, jonka seurauksena myös historialliseen arvonvaihteluun pohjautuvat riskiparametrit ovat kohonneet. Samaan aikaan myös eri omaisuusluokkien väliset korrelaatiot ovat lähentyneet toisiaan nostaen riskitasoja koko salkun tasolla.

Pitkäaikaisen sijoittajan kannalta hyvä asia eli eri omaisuusluokkien välinen korrelaatio voi kuitenkin murtua, ja tuoda klassisen hajautushyödyn paluu. Harva muistaa, että vuonna 2008 finanssikriisin aikoihin valtionlainojen vuosituotto oli varsin hyvää, koska korkotaso laski samaan aikaan, kun osakemarkkinat sukelsivat. Pian keskuspankeilla on taas tilaa operoida molempiin suuntiin.

Yhdistelmäsalkun pitkän aikavälin tuotto- ja riskinäkymät

Laskelmat ovat arvioita eri omaisuusluokkien mahdollisesta tuottokehityksestä noin 10 vuoden tarkastelujaksolla. Arviot perustuvat 31.10.2022 tilanteeseen. Tuotto-oletuksissa on huomioitu sijoitustuotteiden juoksevt kulut. Arviot eri omaisuusluokkien juoksevista kuluista perustuvat keskimääräiseen pörssilistattujen indeksiosuusrahastojen kustannukseen ko. omaisuusluokassa. Luvuissa ei ole huomioitu verotuksen tai inflaation vaikutusta, varainhoitopalkkioita, kaupankäyntikustannuksia tai muita sijoittamiseen liityviä kustannuksia.

Sijoitusstrategioiden toteutuvasta tuotosta ei ole takeita. Tavoiteltu tuotto voi jäädä saamatta, ja sijoitusten pääoman voi menettää osittain tai kokonaan.