Kurssilasku tulee, oletko valmis?

Vuosi on alkanut positiivissa merkeissä maailman osakemarkkinoilla. Historiassa tammikuun positiiviset osakemarkkinatuotot ovat johtaneet myös koko vuoden osalta positiivisiin tuottoihin. Kehittyneiden maiden pörssi-indeksin, MSCI Worldin sekä Yhdysvaltojen, Saksan ja Iso-Britannian osakemarkkinatuottoja tarkasteltaessa nähdään, että positiiviset tammikuut ovat johtaneet 75-90 % todennäköisyydellä positiivisiin vuosiin. Keskimääräinen positiivinen tammikuun tuotto kyseisillä markkinoilla on ollut keskimäärin 4,93 % ja koko vuoden tuotto 15,34 %.*

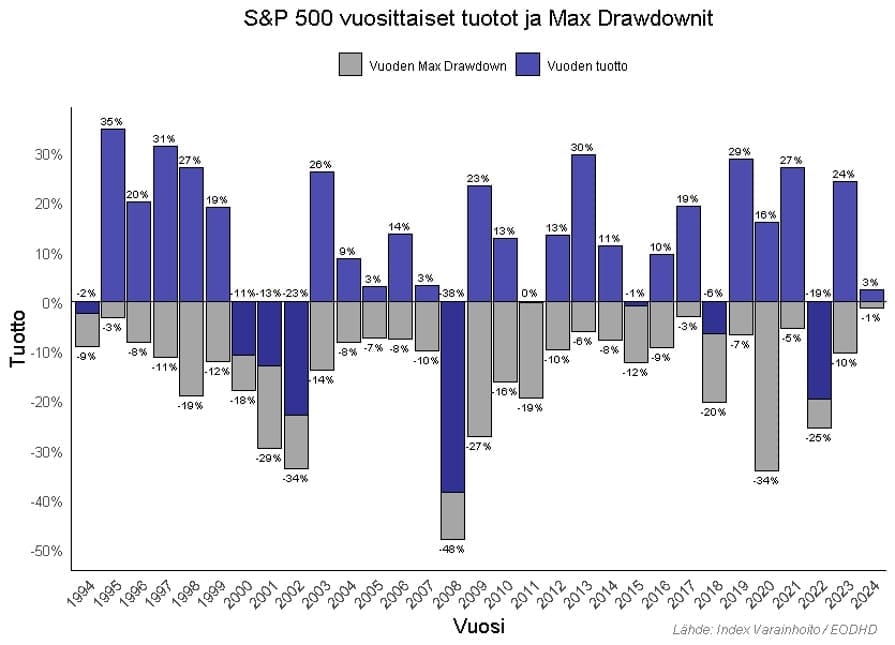

Vaikka vuosinäkymät olisivat positiivisia, osakemarkkinoiden vuoden sisäiset merkittävät arvonlaskut ovat myös todennäköisiä. Tämä on hyvä muistutus siitä, että sijoittamisen polku ei ole suora tai ennustettava. Tarkasteltaessa Yhdysvaltojen osakemarkkinoiden tuottoja viimeisen 30 vuoden ajalta huomataan, että merkittävät arvonlaskut vuoden aikana ovat olleet yleisiä.**

Alla olevasta kuvasta 1 huomataan, että suurimmassa osassa tarkastelluista vuosista S&P 500 -indeksissä on koettu vähintään kaksinumeroinen lasku vuoden aikana ns. huippuhinnoista. Drawdownilla tarkoitetaan kurssilaskua vuoden sisäisistä kurssihuipuista. Markkinat ovat kokeneet jokaisena vuonna jonkinlaisen kurssilaskun ja keskimäärin notkahdus on ollut n. 15 %. S&P 500 on kokenut useana vuonna vähintään kaksinumeroisen laskun (18 vuotta 30:sta). Näiden isompien korjausliikkeen vuosina indeksi päätyi kuitenkin plussan puolelle 11 kertaa 18:sta eli yli 61 % vuosista.

Yllä esitetty tilasto voi olla lohdullinen sijoittajille, jotka pelkäävät markkinoiden laskuja. Se muistuttaa siitä, että vaikka markkinat voivat kokea merkittäviä laskuja, ne ovat usein vain väliaikaisia ja osa suurempaa kuvaa. Pitkän jänteen sijoitusstrategiaa ei tulisi kuitenkaan pohjata kurssilaskujen odotteluun, sillä vaikka niitä esiintyy, ne voivat tapahtua korkeammilla hinnoilla kuin tänään.

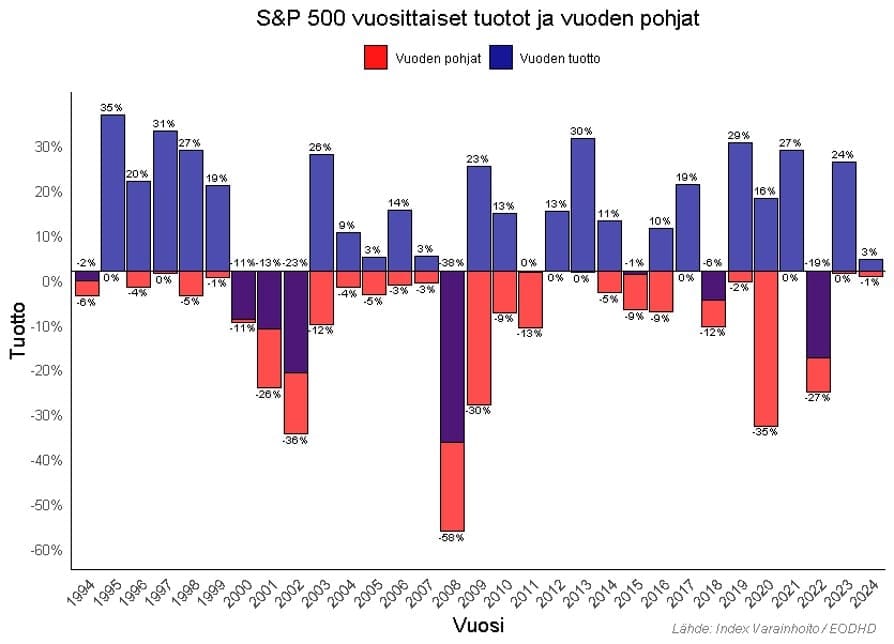

Kuva 2 kertoo mielenkiintoisen kuvan sijoittajalle, joka empii alkuvuonna osakemarkkinoille sijoittamista. Kuvassa on S&P 500 -indeksin tuotto vuosittain sinisillä palkeilla ja punaisilla miten alhaalla kurssit ovat kyseisenä vuonna käyneet alkuvuoden tilanteeseen nähden. Verrattuna aiemmin esitettyyn vuoden sisäiseen suurimpaan kurssilaskuun, vuoden alkuun verrattuja yli 10 % pudotuksia onkin ollut vain 30 % vuosista (9 kpl 30:stä).

Edellä on esitetty näkökulmia, millaista kurssikehitystä tilastojen valossa voi vuodelle 2024 odottaa ja millaisia kurssilaskuja vuosien aikana esiintyy. Nämä eivät tarkoita, että sijoittajien tulisi olla huolettomia tai sivuuttaa riskejä. Kurssilaskut korostavat pitkäjänteisen sijoitusstrategian ja markkinoiden syklisten luonteiden ymmärtämisen tärkeyttä. Sijoittajien tulisi pysyä informoituneina, säilyttää hajautettu salkku ja olla valmiita säätämään strategioitaan markkinoiden muuttuessa. Korkosijoitusten sisällyttäminen sijoitussalkkuun antaa mahdollisuuden tasapainottaa sijoitussalkkua osakkeiden ja korkojen kesken kurssilaskun esiintyessä. Asiakkaiden sijoitussalkkujen säännöllinen tasapainottaminen tavoitepainoihinsa onkin Index Varainhoidon tapa toimia kurssilaskujen osalta. Tällainen pitkäjänteinen ja kärsivällinen lähestymistapa on myös avainasemassa asiakkaidemme pitkän jänteen menestyksessä.

* MSCI:n USD-määräiset hintaindeksit World, USA, Germany, UK 1970-2023

** SPDR S&P 500 ETF, joka on pääomiltaan yli 491 miljardia dollaria