Kupla vai ei?

KUPLA VAI EI?

Vuonna 2013 Ruotsin keskuspankki palkitsi kolme taloustutkijaa Alfred Nobelin muistopalkinnolla, ”taloustieteen Nobelilla”, heidän sijoitusinstrumenttien hinnoittelua käsittelevistä empiirisisistä analyyseistään. Palkitut henkilöt olivat Eugene Fama, Lars Peter Hansen ja Robert Shiller.

Hansen on kehittänyt ekonometrisen menetelmän, jolla teoreettisia hinnoittelumalleja voidaan estimoida ja testata. Faman ja Shillerin samanaikainen palkitseminen herätti ristiriitaisia tunteita, koska heidän käsityksensä markkinoiden toiminnasta poikkeavat toisistaan kuin yö ja päivä.

Shiller on tullut tunnetuksi markkinoiden kuplia käsittelevistä puheistaan ja kirjoituksistaan. Hänen mukaansa sijoittajat toimivat usein epärationaalisesti eläimellisten vaistojen (animal spirits) ohjaamina siten, että osakekurssit erkaantuvat ajoittain osakkeiden arvoon vaikuttavista fundamenteista, yritysten tuloksista ja yritysten maksamista osingoista.

Fama tunnetaan tehokkaiden markkinoiden teorian vankkumattomana kannattajana. Tehokkailla markkinoilla kaikki osakkeen arvoon vaikuttava relevantti informaatio välittyy osakkeen hintaan välittömästi. Faman mukaan ”kuplan” käsite on huonosti määritelty ja hyödytön. Fama jopa perui The Economist -lehden tilauksensa, koska lehti käyttää kupla-sanaa liian usein. Faman mukaan markkinoiden liikkeet selittyvät pelkästään rationaalisten sijoittajien tekemillä valinnoilla. Todellisuus on ehkä joissain Faman ja Shillerin käsitysten välimaastossa.

S&P 500 -indeksin arvostustasot ovat nyt erittäin korkeat. Esimerkiksi Shillerin PE-luku on nyt samalla tasolla kuin ennen vuoden 1929 pörssiromahdusta. Ovatko yhdysvaltalaiset osakkeet nyt kuplassa, joka väistämättä puhkeaa; vai ovatko korkeat arvostustasot pelkästään osoitus siitä, että sijoittajien tuottovaatimus on nyt poikkeuksellisen alhainen?

Peter Phillips, Shu-Pin Shi ja Jun Yu ovat kehittäneet niin sanottuun yksikköjuuriekonometriaan perustuvan menetelmän, jolla todennäköiset kuplat – niiden alku- ja päättymisajankohdat — voidaan identifioida datasta. Menetelmä on esitetty heidän artikkelissan, joka löytyy tästä. Kuplissa osakkeiden hinnat kasvavat osinkoja nopeammin, jolloin hinta/osinko -suhde ”räjähtää”. Artikkelissaan Phillips, Shi ja Yu soveltavat testiä Shillerin S&P 500 indeksin hinta/tuotto -aikasarjaan vuodesta 1871 vuoteen 2010.

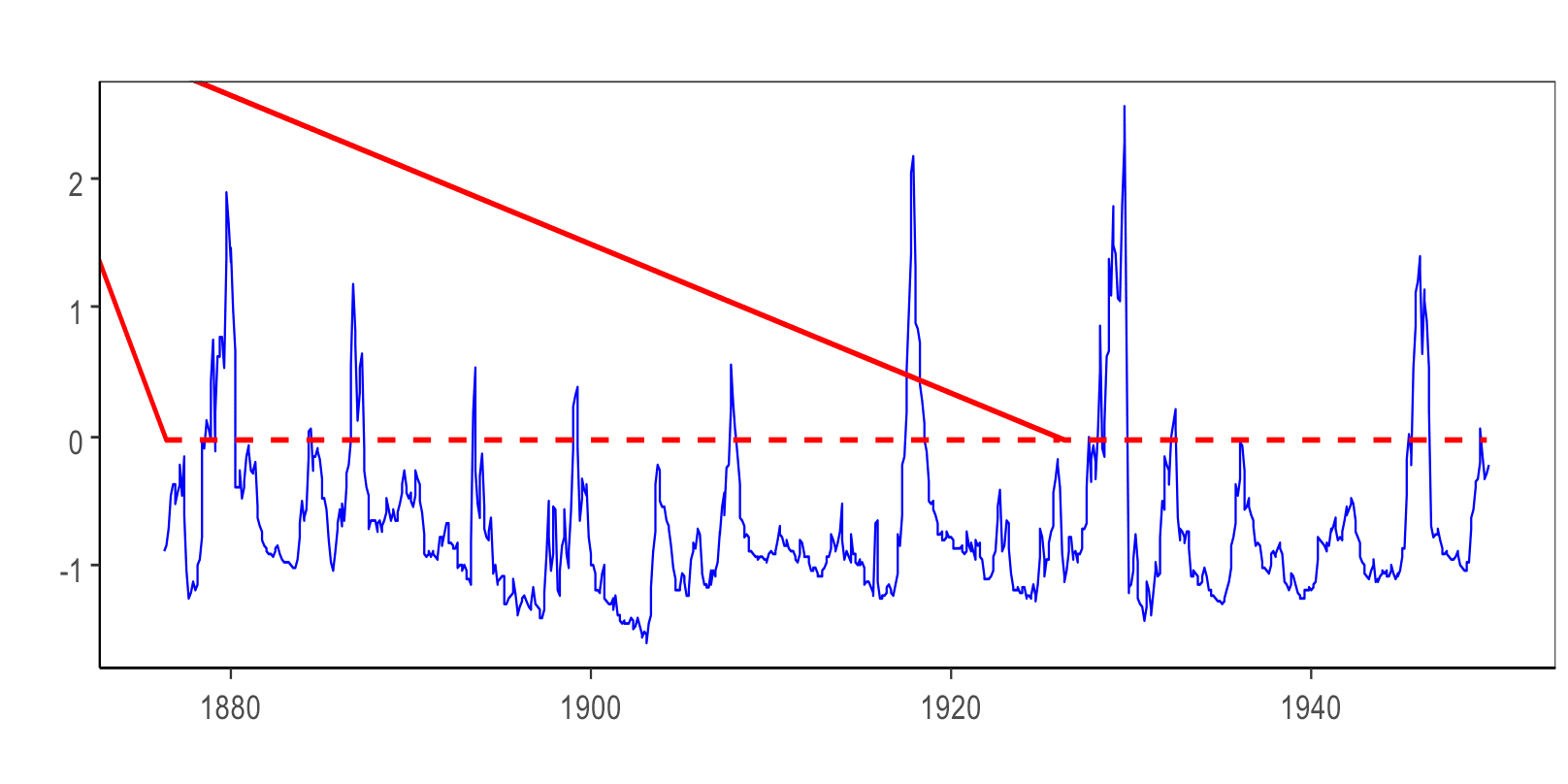

Sovellan samaa menetelmää ja samaa dataa siten, että historia ulottuu vuoden 2018 kesäkuuhun. Seuraavat kaksi kuvaajaa esittävät estimoitujen kuplien alku- ja loppuajankohdat vuoden 1871 tammikuusta vuoden 2018 kesäkuuhun. Ylin kuvaaja esittää ajanjaksoa 1871:01 – 1949:12 ja alin ajanjaksoa 1950:01 – 2018:06. Vaakasuora viiva on testin 95 prosentin luottamusraja. Kuplien keskimääräinen kesto on 9,7 kuukautta.

Menetelmä identifioi seuraavat vuoden 1900 jälkeiset kuplat, joiden kesto on vähintään kuusi kuukautta: vuoden 1907 pankkipaniikki (1907:09 – 1908:01), vuoden 1917 osakemarkkinoiden romahdus (1917:06 – 1918:06), vuoden 1929 pörssiromahdus (1928:07 – 1929:09), II maailmansodan jälkeinen buumi (1945:08 – 1946:07), Korean sodan jälkeinen buumi (1954:12 – 1956:07 ja 1958:07 – 1959:08), vuoden 1974 pörssiromahdus (1974:07 – 1974:12), vuoden 1987 lokakuun ”musta maanantai” (1986:01 – 1987:09), vuosituhannen vaihteen IT-kupla (1995:04 – 2002:04) ja Yhdysvaltojen subprime-kriisi (2008:06 – 2009:06). Menetelmä identifioi myös episodeja, joiden kesto on alle kuusi kuukautta, muun muassa vuoden 1907 pankkipaniikki (1907:09 – 1908:01).

Osakkeet ovat nyt erittäin kalliita. Tästä syystä monissa sijoittajissa on herännyt pelko, että markkinoita odottaa pörssiromahdus. Romahdus kuitenkin edellyttää, että osakkeet ovat kuplassa siten, että osakkeiden hinnat ovat erkaantuneet fundamenteista, osingoista. Testi ei kuitenkaan havaitse yhtään kuplaa subprime-kriisin jälkeen.

Pörssiromahduksen sijasta sijoittajien on syytä varautua keskimääräistä alhaisempiin osaketuottoihin. Hinta/osinko -suhteen vaihtelu on seurausta sijoittajien tuottovaatimuksen, diskonttauskoron, vaihtelusta. Diskonttauskorko on korko, jolla tulevia osinkoja diskontataan osakkeiden teoreettista arvoa laskettaessa.

Korkeat arvostustasot, korkea Shillerin PE-luku ja korkea hinta/osinko -suhde, ennustavat alhaisia pitkän ajanjakson tuottoja. Sijoittajien tuottovaatimus on nyt poikkeuksellisen alhainen. Shillerin PE-luku ennustaa S&P 500 -indeksille keskimäärin noin kahden prosentin arvonnousua seuraavalle 10 vuodelle. Kun lukuun lisätään noin kahden prosentin osinkotuotto, 10 vuoden keskimääräinen tuotto-odotus Yhdysvaltojen markkinoille on noin neljä prosenttia.

– Hannu Kahra

Kirjoittaja on Oulun yliopiston kauppakorkeakoulun dosentti ja Index Varainhoidon hallituksen puheenjohtaja.