Ajallinen hajauttaminen on urbaanilegenda

„Ajallinen hajauttaminen“ on yleinen piensijoittajille annettava neuvo. Vuonna 1963 ilmestyneessä artikkelissaan Risk and Uncertainty: A Fallacy of Large Numbers taloustieteen tuleva nobelisti Paul Samuelson osoittaa, että ajallinen hajauttaminen on pelkkä myytti. Hän todistaa, että sijoittajan ei pidä muuttaa sijoitussuunnitelmaansa sen perusteella, mikä on hänen sijoitushorisonttinsa pituus.

Artikkelissa Samuelson kertoo lounaskeskustelustaan MIT-yliopiston kollegansa kanssa. Samuelson tarjosi yksittäiseen kolikonheittoon perustuvaa vetoa, jossa kollega voittaisi 200 dollaria, jos hän arvaisi kolikonheiton lopputuloksen oikein ja häviäisi 100 dollaria, jos arvaus olisi väärä. Etu oli kollegalla, koska vedon odotusarvo oli 50 dollaria kollegan eduksi.

Kollega kieltäytyi vedosta, koska hänellä ei ollut varaa riskeerata 100 dollaria. Hän olisi kuitenkin ollut halukas suureen määrään vetoja samoin ehdoin. Hän päätteli, että Suurten Lukujen Laki takaisi, että hän jäisi voitolle pitkässä yksittäisten vetojen sarjassa.

Sijoittajat soveltavan samaa logiikkaa päätellessään, että riskipitoisissa sijoituksissa sijoittajilla kannattaa mieluimmin olla pitkä sijoitushorisontti kuin lyhyt. Logiikka perustuu oletuksen, jonka mukaan pitkän sijoitushorisontin aikana keskiarvoa suuremmilla ja alhaisemmilla tuotoilla on taipumus kumota toisensa. John Cochrane osoittaa myytin virheellisyyden matemaattisesti opetusmonisteensa alaluvussa The fallacy of time-diversification, sivuilla 43—44.

Yhden periodin osaketuottoja voidaan simuloida kolikonheitolla, koska perättäiset tuotot ovat toisistaan riippumattomia. Tämä ei kuitenkaan merkitse sitä, että osakemarkkinoita ei voitaisi ennustaa. Osakemarkkinoiden arvostustasot pystyvät ennustamaan pitkän ajanjakson, useiden vuosien, osaketuottoja. Seuraavat kaksi esimerkkiä osoittavat tämän.

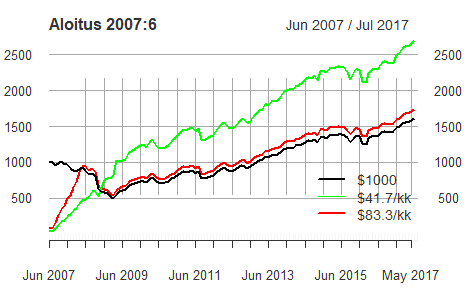

Kauppalehdessä oli 7.4.2020 artikkeli, jossa osoitettiin kahden ajallista hajauttamista soveltavan kuvitteellisen sijoittajan osakesäästöjen arvojen kehitystä finanssikriisissä eri sijoitussuunnitelmilla. Seuraava kuvaaja replikoi artikkelin esimerkkiä mahdollisemman tarkasti.

Artikkelissa kahdella sijoittajalla on 1000 euroa sijoitettavaksi siten, että yksi sijoittaa 41,7 euroa kuukaudessa (vihreä viiva) ja toinen 83,3 euroa kuukaudessa (punainen viiva). Esimerkissäni valuuttana on Yhdysvaltojen dollari, koska sijoituskohteena on amerikkalainen S&P 500 -hintaindeksi ja minulla sijoitushorisontin pituus on 10 vuotta. Musta viiva kuvaa sitä, että 1000 dollaria sijoitettiin kerralla. 41,7 dollarin kuukausisijoituksen tehnyt on voittanut markkinat 68 prosentilla ja 83,3 dollarin kuukausisijoituksen tehnyt on voittanut markkinat 8 prosentilla.

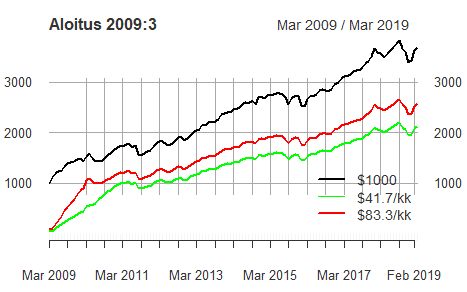

Toisessa kuvaajassa kaksi muuta varovaista sijoittajaa soveltaa samoja sijoitusstrategiota kuin ensimmäisessä esimerkissä. Sijoittaminen on alkanut välittömästi finanssikriisin jälkeen. Varovaisempi sijoittaja, joka on sijoittanut 1000 dollaria siten, että kuukausisijoitus on ollut 41,7 dollaria, on hävinnyt markkinoille 43 prosenttia. 83,3 dollarin kuukausisijoituksen tehnyt on hävinnyt markkinoille 31 prosenttia kymmenen vuoden sijoituksessa.

Ensimmäisessä kuvaajassa ajallista hajauttamista soveltavat sijoittajat ovat aloittaneet sijoittamisen silloin kun osakkeet olivat kalliita. Shillerin PE-luku oli 27,4. Toisessa kuvaajassa sijoittajat aloittivat sijoittamisen silloin kun osakkeet olivat halventuneet kurssilaskun seurauksena. Shillerin PE-luku oli 13,3. Korkeat arvostustasot ennustava alhaisia useiden vuosien osaketuottoja ja alhaiset korkeita.

Shillerin PE-luvulla on taipumus hakeutua kohti keskiarvoaan, 17. Osakekurssit hoitavat sopeutuksen. PE-luvun puoliutumiseen kuluu keskimäärin 10 vuotta. Ennen maaliskuussa alkanutta osakekurssien laskua S&P 500 -indeksin Shillerin PE-luku oli 31. Nyt se on 23. On mahdotonta sanoa, hakeutuuko PE-luku edelleen kohti keskiarvoaan – jolloin osakkeiden hinnat laskevat – vai palaavatko osakekurssit kasvu-uralleen, jolloin osakkeen hinnat nousevat.

Onko nyt otollinen ajankohta ajalliselle hajautukselle, vai kannattaako kaikki pelimerkit sijoittaa kerralla?

Hannu Kahra

Kirjoittaja on Index Varainhoidon hallituksen puheenjohtaja